3분기 영업익 삼성 28.93%, SK하이닉스 37.03% 하락 예상 D램 가격 하락 지속···재고 증가세 2019년 이후 최고치 기록고부가가치 중심 포트폴리오 운영···설비투자도 탄력적 재검토

트렌드포스에 따르면 7월 2~4%대 하락했던 서버D램 가격은 8월 전월대비 11.5% 내외 수준으로 하락했다. PC DDR4 가격까지 이례적으로 8월 전월 대비 1.0% 추가 하락하며 D램 가격에 대한 가격 인하 요구가 거세지고 있는 상황이다.

낸드플래시 가격도 하락폭을 키우고 있다. 트렌드포스는 지난달 3분기 낸드플래시 가격을 전분기 대비 13~18%로 조정한 뒤 이달 초 다시 30~35%까지 떨어질 것으로 수정했다.

노근창 현대차증권 연구원은 "3분기 전분기 대비 10%대 하락한 모바일 D램 가격까지 감안할 경우 주요 D램 업체들의 3분기 D램 평균판매가격(ASP)는 지난 분기 대비 10% 이상 하락할 가능성이 크다"고 분석했다.

김운호 IBK투자증권 연구원도 "3분기 D램 가격이 이전 예상치를 밑돌 것으로 예상된다"며 "D램 업체들의 재고 증가세는 연말까지 이어질 것으로 보이며 이는 2019년 이후 최고치를 기록할 것"이라고 말했다.

국내 반도체 전문가들도 현재 업황이 '위기'이며 이 같은 상황이 내후년 이후에도 지속될 것으로 내다봤다.

대한상공회의소가 국내 반도체 전문가 30명을 대상으로 국내 반도체산업 경기에 대한 인식을 조사한 결과 76.7%는 현 상황을 '위기'라고 분석했다. 이중 '위기상황 한복판'이라는 진단이 20%, '위기상황 초입'이라는 분석이 56.7%를 차지했다.

또한 58.6%는 이 상황이 내후년 이후에도 지속될 것으로 전망했으며 24.1%는 내년까지, 13.9%는 내년 상반기까지라고 예상했다.

범진욱 서강대 전자공학과 교수는 "과거 반도체산업의 출렁임이 주로 일시적 대외환경 악화와 반도체 사이클에 기인했다면, 이번 국면은 언제 끝날지 모를 강대국 간 공급망 경쟁과 하루가 다르게 발전하는 중국의 기술추격 우려까지 더해진 양상"이라고 진단했다.

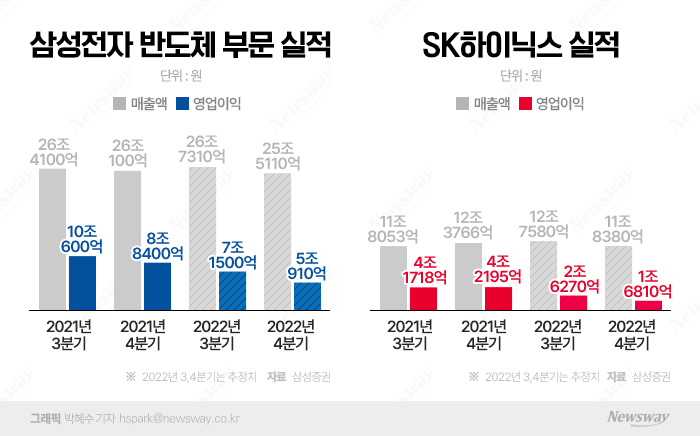

이에 따라 3·4분기 삼성전자와 SK하이닉스의 실적은 전년 대비 크게 악화될 것으로 예상된다.

삼성증권에 따르면 삼성전자 반도체 부문은 3분기 매출액 26조7310억원, 영업이익 7조1500억원을 거둘 전망이다. 매출액은 전년 동기 대비 1.22% 증가하나 영업이익은 28.93% 줄어든 수치다.

SK하이닉스의 사정도 비슷하다. SK하이닉스의 3분기 매출은 전년 동기 대비 8.07% 늘어난 12조7250억원이나 영업이익은 37.03% 낮은 2조6270억원이 예상된다.

4분기에 들어서면 상황은 더 나빠질 전망이다. 삼성전자 반도체 부문은 4분기 매출액 25조5110억원, 영업이익 5조910억원을 거둬 전년 동기 대비 각각 1.92%, 42.4% 줄어들 것으로 보인다.

SK하이닉스의 4분기 영업이익은 1조6810억원에 그쳐 전년 동기 대비 무려 60.16% 줄어들 것으로 추정됐다.

반도체 업체들은 고부가가치, 고용량 중심의 포트폴리오를 운영하며 위기 상황을 극복한다는 전략이다. 또한 단기 설비투자 계획도 탄력적으로 재검토하고 있다.

삼성전자는 D램 공급사 중 가장 먼저 EUV 공정을 도입한 만큼 공정 성숙도와 원가 경쟁력 측면에서 앞설 것으로 예상된다. SK하이닉스도 내년 1a(4세대) 나노를 본격 확대하며 DDR5 제품들을 확대한다는 방침이다.

도현우 NH투자증권 연구원은 "메모리 업체들이 메모리 가격 하락에 대응하기 위해 출하를 줄이고 신규 설비투자를 줄이기로 계획하고 있다"며 "SK하이닉스가 M17 투자를 연기하고 삼성전자가 P3 장비 입고를 지연했다. 신규 캐파투자 축소로 인한 공급 감소는 2023년 2분기부터 수급에 긍정적 영향을 줄 것으로 예측한다"고 말했다.

뉴스웨이 이지숙 기자

jisuk618@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글