은행

케이·토스뱅크 수장, 첫 연임 시험대···'과제·성장' 엇갈린 온도 차

케이뱅크와 토스뱅크 행장이 첫 연임 가능성을 두고 주주총회 시험대에 올랐다. 케이뱅크는 IPO 삼수와 대주주 교체가 변수로 작용하며, 최우형 행장은 유임 결정 후 상장 결과에 따라 거취가 확정된다. 토스뱅크 이은미 행장은 흑자와 경영성과로 연임 기대감이 높다.

[총 926건 검색]

상세검색

은행

케이·토스뱅크 수장, 첫 연임 시험대···'과제·성장' 엇갈린 온도 차

케이뱅크와 토스뱅크 행장이 첫 연임 가능성을 두고 주주총회 시험대에 올랐다. 케이뱅크는 IPO 삼수와 대주주 교체가 변수로 작용하며, 최우형 행장은 유임 결정 후 상장 결과에 따라 거취가 확정된다. 토스뱅크 이은미 행장은 흑자와 경영성과로 연임 기대감이 높다.

IPO

'IPO 삼수생' 케이뱅크, 내달 4일 수요예측 돌입···공모 희망가 "8300~9500원"

'기업공개(IPO) 삼수생' 인터넷 전문은행 케이뱅크가 공모가 확정을 위한 수요 예측을 진행한다. 31일 투자은행(IB)업계에 따르면 유가증권시장 상장을 추진 중인 케이뱅크는 내달 4일부터 10일까지 기관 투자자를 대상으로 수요 예측에 나선다. 총 공모 주식 수는 6000만 주이며, 공모가 희망 밴드는 8300원~9500원이다. 대표 주관사는 NH투자증권·삼성증권이며, 인수단으로 신한투자증권이 참여한다. 케이뱅크의 상장 도전은 이번이 세 번째다. 앞서

종목

고평가 논란 딛고 '돌풍'···덕양에너젠 상장 첫날 200% '따블'

덕양에너젠이 올해 첫 코스닥 IPO로 상장 첫날 공모가 대비 200% 넘는 급등세를 기록했다. 고순도 산업용 수소를 공급하는 이 회사는 공모가 산정 방식과 피어그룹 선정에서 논란이 있었으나, 시장의 단기 수급과 수소 산업 성장 기대감에 힘입어 주가가 크게 올랐다.

전기·전자

LS그룹, 중복 상장 논란···계열사 IPO '제동'

LS그룹이 계열사 에식스솔루션즈의 기업공개(IPO) 중단을 검토 중이다. 최근 이재명 대통령의 중복 상장 문제 지적과 기존 주주 가치 희석 논란이 이어지면서 업계의 우려가 커졌다.

보험

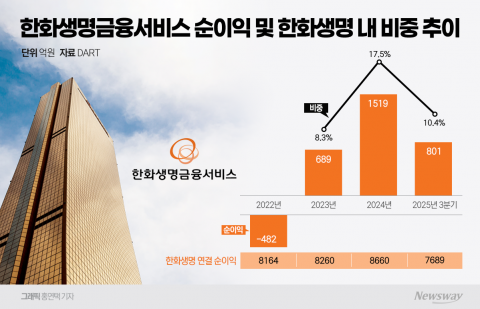

한금서, 한화생명 핵심 자회사로 안착···2년 연속 순이익 비중 10% 넘겼다

한화생명금융서비스는 제판분리 후 2년 연속 순이익 기여도 10%를 넘기며 한화생명의 핵심 자회사로 자리잡았다. 2024년 순이익은 전년 대비 2배 넘게 증가한 1519억 원을 기록했으며, 설계사와 신계약건수도 대폭 확대됐다. 올해는 양질의 설계사 확보와 수익성 높은 상품 판매, 내부통제 강화, IPO 추진에 집중할 계획이다.

종목

[애널리스트의 시각]상상인證 "현대글로비스, BD로 가치 재평가···목표가 32만원"

상상인증권은 현대글로비스의 보스턴다이내믹스 11% 지분가치가 재평가되며, 목표주가를 25만원에서 32만원으로 상향했다. 보스턴다이내믹스의 IPO 및 로봇사업 양산 계획에 따라 지분가치가 추가 확대될 전망이며, 물류 및 펀더멘털 개선에 힘입어 주가 상승세가 지속될 것으로 분석했다.

IPO

덕양에너젠, 올해 첫 코스닥 입성···김기철 대표 "수소 산업 성장 이끌 것"

덕양에너젠이 2024년 국내 첫 IPO 기업으로 30일 코스닥 시장에 상장한다. 부생수소 정제 및 산업용 수소 공급을 기반으로 매출과 이익이 지속 성장 중이며, 울산 샤힌 프로젝트 등 대형 사업에도 참여한다. 이번 공모로 조달한 자금은 신규 공장 설비와 인프라 증설에 사용할 예정이다. 기업가치 산정 방식과 공모가에 대한 시장 관심이 높다.

IPO

'세 번째 도전' 케이뱅크, 코스피 상장 예비심사 통과

케이뱅크가 한국거래소 유가증권시장(코스피) 상장 예비심사를 통과했다. 인터넷전문은행인 케이뱅크는 2022년과 2023년 기관투자자 수요 예측 부진으로 상장을 철회한 바 있으나, 이번에는 약 2개월 만에 상장 요건을 충족했다. 앞으로 증권신고서 제출 후 본격적으로 공모 절차에 돌입할 예정이다.

증권일반

"상장 시 대박" 비상장주식 권유 주의···금감원 소비자경보 '경고' 상향

금융감독원이 비상장주식을 가장한 투자사기 피해가 잇따르자 소비자경보 등급을 '경고'로 상향했다. 최근 사기범들은 상장 임박, 원금 보장 등을 내세워 투자자를 유인하며, 불법 리딩방과 허위 정보로 피해가 확산되고 있다. 투자자는 금융사 공식 경로 외 권유에 주의하고, 투자 전 직접 정보 확인이 필수이다.

여행

야놀자 매출·거래액 '역대 최대'·재무 '과제'···IPO 시장 '온도차'

야놀자가 IPO를 준비하며 매출과 글로벌 거래액 성장세를 이어가는 한편, 단기 부채 급증과 영업활동 현금흐름 적자 등 재무 리스크가 부각되고 있다. 컨슈머 플랫폼과 B2B 솔루션 부문 수익성 차별화, 조직 개편, 글로벌 시장 확대가 주요 변수가 되고 있다.