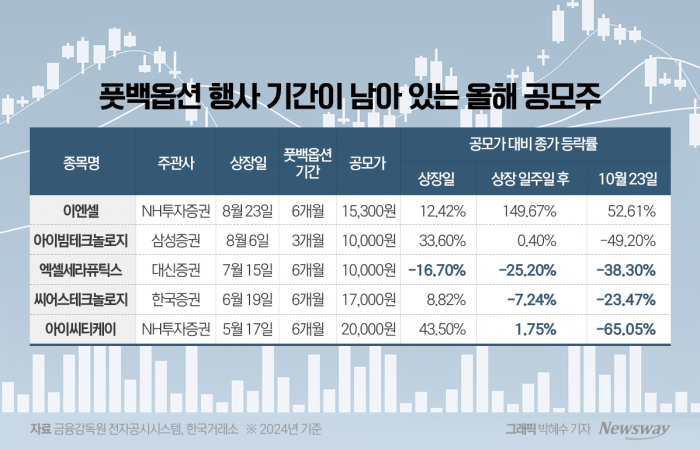

자발적 풋백옵션 부여된 5개 기업 중 4곳이 공모가 하회해풋백옵션 물량 대거 행사 가능성 높아져···주관사 인수 부담↑

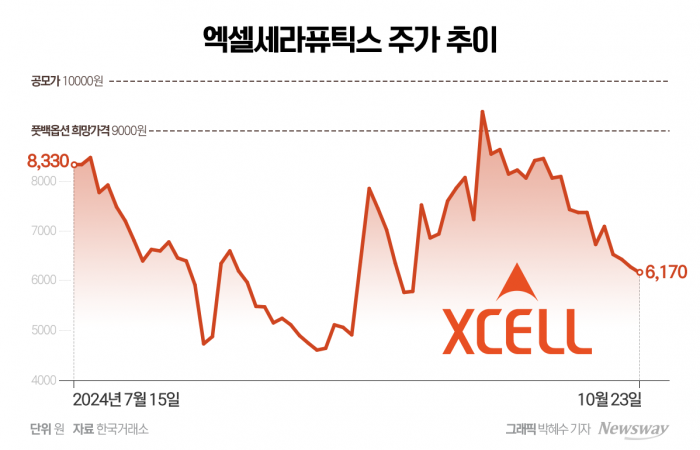

23일 한국거래소에 따르면 엑셀세라퓨틱스는 22일 전 거래일 대비 150원(2.33%) 내린 6280원에 거래를 마쳤다. 공모가 1만원 대비 37.20% 하락한 수치다. 엑셀세라퓨틱스는 상장 당일인 7월 15일 이후 세 달이 넘도록 공모가를 밑도는 주가 흐름을 보이고 있다.

상장주관사인 대신증권이 일반 투자자들의 풋백옵션(환매청구권) 행사로 투자 손실을 떠안을 가능성도 높아지고 있다. 풋백옵션은 상장 후 일정 기간 동안 일반 투자자가 공모 청약을 통해 배정 받은 주식의 가격이 떨어질 경우 상장 주관사가 공모가의 90% 가격에 되사는 제도다. 성장성 추천을 통한 기술성장기업 특례상장 혹은 이익미실현기업 특례상장인 경우 상장주관사는 의무적으로 풋백옵션을 부여해야 한다.

엑셀세라퓨틱스는 기술특례상장 기업으로 풋백옵션 의무 부여 대상이 아니었지만, 대신증권은 자발적으로 6개월 풋백옵션을 부여했다. 일반 투자자의 손실을 보전해 청약 흥행을 유도하기 위해서다. 실제로 엑셀세라퓨틱스는 일반 청약에서 517대 1의 경쟁률을 기록하며 흥행에 성공했다. 청약 흥행 기세를 몰아 상장일 장 초반 공모가 대비 24.8% 오른 1만2480원에 시초가를 형성했지만 이내 반락해 공모가보다 16.7% 하락한 8330원에 장을 마쳤다. 이후 단 한 번도 공모가를 넘지 못했다.

엑셀세라퓨틱스의 일반 투자자 배정 물량은 40만4500주, 풋백옵션 행사가격은 공모가의 90%인 9000원이다. 만약 공모주 청약으로 풋백옵션을 부여 받은 일반 투자자들이 청구권을 전량 행사할 경우 대신증권이 부담할 주식 인수 비용은 36억여원에 달한다. 이는 대신증권이 엑셀세라퓨틱스의 상장을 주관하고 받은 수수료 수익 11억7000만원을 상회한다.

풋백옵션이 걸린 다른 공모주들은 일반 투자자들이 상장 당일 매도해 차익을 실현하면서 실제 청구 물량이 줄어드는 경우가 많다. 그러나 엑셀세라퓨틱스는 상장 당일부터 공모가를 하회했다는 면에서 차익 실현을 하지 못한 물량이 상당할 것으로 보인다. 풋백옵션을 청구할 수 있는 내년 1월 15일까지 주가가 행사가격을 넘어서지 못할 경우 대신증권의 비용은 현실화될 예정이다.

한국투자증권의 상황도 비슷하다. 한국투자증권은 지난 6월 19일 기술특례상장으로 코스닥 시장에 입성한 씨어스테크놀로지의 상장을 주관하며 자발적으로 6개월 풋백옵션을 내걸었다. 씨어스테크놀로지의 22일 종가는 1만2980원으로 공모가 대비 23.65% 낮다. 상장 당일 공모가 1만7000원 대비 8.82% 오른 1만8500원에 장을 마쳤으나 4거래일만인 6월 24일 1만5830원에 거래를 마치며 공모가 아래로 떨어졌다. 상장 일주일 후 종가는 공모가 대비 7.24% 내린 1만5770원, 상장 한달 후 주가는 33.24% 내린 1만1350원을 기록했다.

풋백옵션 부여 물량은 일반 청약 배정 주식 32만5000주, 행사가격은 1만5300원이다. 이를 기반으로 풋백옵션 최대 청구 규모를 계산하면 49억7250만원이다. 한국투자증권의 씨어스테크놀로지 상장 주관 수수료 10억2400만의 5배에 가깝다.

이외에 NH투자증권이 상장을 주관한 아이씨티케이, 삼성증권이 주관한 아이빔테크놀로지 등도 공모가 대비 손실권에 있어, 아직 풋백옵션 행사 기간이 남아 있는 올해 공모주 5개 중 4개의 주가가 공모가 대비 내림세를 보이고 있다. 아이씨티케이는 5월 17일 상장 후 7거래일만인 5월 27일에 1만8710원으로 장을 마치며 공모가 2만원 대비 하락세로 돌아섰다. 아이빔테크놀로지 역시 8월 6일 상장 후 7거래일만인 8월 14일 종가 9710원을 기록하며 공모가 1만원 대비 손실 구간으로 들어섰다.

아이씨티케이는 상장 6개월 후인 11월 17일까지, 아이빔테크놀로지는 상장 3개월 후인 11월 6일까지 풋백옵션을 행사할 수 있다. 다만 이들 종목은 상장 당일 공모가 대비 상승률이 43.5%, 33.6%로 엑셀세라퓨틱스와 씨어스테크놀로지에 비해 높았고 손실 구간에도 늦게 진입해 풋백옵션 행사 물량도 상대적으로 적을 것으로 보인다.

4개 종목의 공통점은 공모가 희망범위 상단을 초과한 가격에 최종 공모가가 확정됐다는 점이다. 수요 예측 과정에서 기업가치가 부풀려지면서 까다로워진 시장의 눈높이를 맞추지 못했다는 지적이 나온다. 엑셀세라퓨틱스는 공모가 희망범위(6200~7700원) 상단을 29.9% 초과한 1만원에, 씨어스테크놀로지는 희망범위(1만500~1만4000원) 상단을 21.4% 초과한 1만7000원에 최종 공모가를 확정했다. 아이씨티케이의 공모가 2만원은 희망범위(1만3000~1만6000원) 상단을 25%, 아이빔테크놀로지의 공모가 1만원은 희망범위(7300~8500원) 상단을 17.6% 초과했다.

그러나 기관들의 과열된 수요 예측 열기와 달리 상장 후 '옥석 가리기'가 진행되면서 주관사들은 풋백옵션이라는 '폭탄'을 떠안게 됐다. 이석훈 자본시장연구원 선임연구위원은 "풋백옵션은 주관사가 주가 하락 리스크를 감내함으로써 투자자들에게 신뢰를 주는 순기능이 있지만, 기업의 펀더멘털 외에도 시장의 분위기, 거시 경제 환경 등 다양한 변수들이 주가에 영향을 미치면서 공모주들이 예상과 달리 부진한 것으로 보인다"고 말했다.

뉴스웨이 유선희 기자

point@newsway.co.kr

뉴스웨이 류소현 기자

sohyun@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글