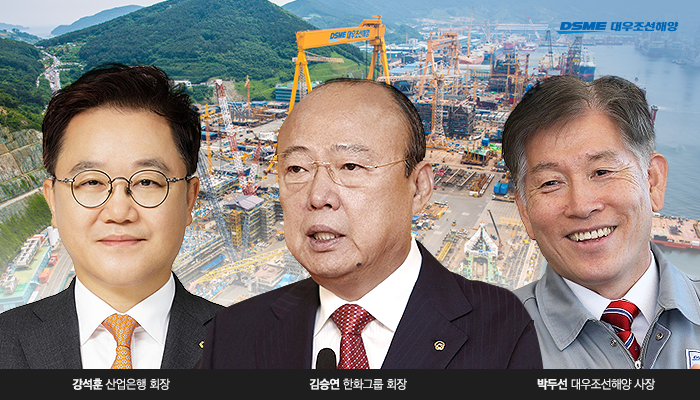

현대중공업그룹 인수합병 무산후 한화그룹 매각 무게 실려姜회장, 새 인수자 물색···분리매각 등 다양한 방안 검토金회장, 韓록히드마틴 '꿈'···육해공 아우르는 통합 방산기업朴사장, 37년간 근무 조선 전문가···불확실성의 조직 안정화

◇강석훈 산업은행 회장, 대우조선해양 매각 급선무 = 강 회장은 고민이 깊다. 대우조선해양의 주채권단인 산업은행은 지난 22년(2000년부터 지분 55.7% 보유)동안 대주주로 관리 운영하고 있으면서 민영화 추진에 실패한 요인으로 지목되는 곳이다. 산은은 대우조선해양 매각에 번번이 실패했다. 노동집약 산업이라는 명분 아래 제대로 된 구조조정 없이 공적 자금만을 투입했다. 하지만 대우조선해양은 부채비율 500%와 최근 10년간 순손실만 7조원 넘게 누적되며 홀로서기엔 역부족이다. 화살은 산업은행의 무능한 경영관리로 향할 수밖에 없다. 이에 강 회장 체제에서 대우조선해양 새 인수자 찾기는 서두를 수밖에 없는 사안이다. 강 회장은 지난 7월 국회에서 열린 정무위원회 전체회의에 참석해 "대우조선 매각에 대해서는 분리매각을 포함한 다양한 방안들이 검토되고 있다"며 "본질적으로 대우조선 자체의 경쟁력이 약화된 부분이 문제"라고 설명했다. 이어 "대우조선 매각은 기업 관점뿐 아니라, 전체 조선산업 관점에서 검토하고 있다"며 "조선업 전체의 경쟁력 제고와 구조조정이라는 큰 틀 안에서 작업이 진행되고 있다"고 덧붙였다. 다양한 채널을 동원해 대우조선해양 매각에 속도를 높이겠다는 입장이다.

◇김승연 한화그룹 회장 한국형 '록히드마틴' 꿈. 대우조선해양 인수 필수 = 김 회장은 지난 2008년 대우조선해양 인수에 대해 "아무리 잘 만든 배도 프로펠러가 부실하면 거친 파도를 헤쳐나갈 수 없다. 한화야 말로 대우조선해양의 강력한 프로펠러가 될 수 있다고 믿는다"고 밝혔다. 당시 김 회장의 대우조선해양 인수에 대한 의지는 강력했다. 14년이 지난 현재도 김 회장이 꿈꾸는 마지막 퍼즐은 대우조선해양이다. 김 회장은 지난 2015년 삼성그룹과의 빅딜로 '화학‧방산' 4사를 그룹에 합류시켰다. 또 이듬해 두산그룹이 매물로 내놓은 두산DST를 인수하여 2018년 재계 순위 10위에서 8위를, 현재 7위 자리를 굳건히 하고 있며 국내 최대 방산업체로 기틀을 마련했다. 성공적인 빅딜을 주도한 김승연 회장의 인수합병(M&A) 능력을 재계는 높게 샀다. 김 회장의 시선은 매각가 2조원 안팎의 대우조선해양에 쏠린다. 지난 2008년 6조 이상의 베팅에도 불구하고 최종 인수를 놓고 고배를 마셨지만 현재 상황은 달라졌다. 2008년 매각가의 3분의 1인 2조원 안팎으로 대우조선해양을 품을 수 있기 때문이다. 김 회장은 한화그룹을 글로벌 '톱 10' 방산기업으로 키우겠다는 야심에 차 있다. 김 회장의 롤모델은 '록히드 마틴(Lockheed Martin Corporation)'이다. 록히드 마틴사는 지난 1995년에 록히드와 마틴 마리에타(Marin Marietta)가 합병하며 세계 최고의 군사 기술 회사로 이름을 올렸다. 사업은 육해공의 영역을 뛰어넘어 해병대, 우주, 사이버의 모든 군사무기, 기술 등을 제공한다. 또 항공우주기술 부문이 주력 사업으로 F-35 전투기로 대표되며 행성, 소행성, 달 등의 우주 탐사까지 진출하고 있다. 한화그룹의 사업군과 맥을 같이한다. 최근 한화그룹은 한화에어로스페이스를 종합 방산기업으로 육성하겠다는 의지를 담은 내용의 사업재편을 단행했다. 한화에어로스페이스 측은 "글로벌 트렌드에 맞춰 기업 규모를 키우고 제품을 다양화해 '한국형 록히드마틴'을 만들겠다"며 "2030년까지 '글로벌 디펜스 톱10'으로 키우겠다"고 강조했다. 결국 김승연 회장이 꿈꾸는 한화그룹은 미국의 록히드마틴사와 같이 육해공을 넘어 항공우주 영역까지 사업군을 넓히는 것이다.

◇박두선 대우조선 사장, 불확실성에 사로잡힌 조직의 안정화 통해 경영정상화 = 박 사장은 지난 1986년 입사 이후 37년 간 대우조선에서 한 우물만 판 조선 분야 베테랑이다. 그동안 대우조선이 겪은 그 수많은 풍파를 조직원들과 함께 겪고 결국 CEO(최고경영자)자리에까지 오른 입지적인 인물로 통한다. 그가 사장 선임 이후 1순위로 꼽는 것은 직원들의 사기이다. 대우조선해양은 지난 2000년 대우그룹에서 분리되어 분사하며 올해까지 22년째 산업은행의 관리를 받으며 공적 자금만 10조원 가까이 투입됐다. 하지만 조선업 불황과 맞물리면서 경영 상황은 나아지지 않았고 떨어질 때로 저하된 직원들의 사기는 회사의 경쟁력과 맞닿아있다. 그동안 최근 10년간 대우조선해양의 직원수는 1만2781명에서 8802명으로 31% 가량 감소했고 평균 연봉 역시 작년 말 기준으로 대우조선해양 6700만원, 현대중공업 7056만원, 삼성중공업 7500만원으로 빅3 중 가장 적은 것으로 전해지고 있다. 박 사장은 깊숙이 박힌 '주인없는 기업'의 일원이라는 설움을 조직의 안정화를 통해 경영정상화의 발판을 마련하고자 한다. 박 사장은 취임 초부터 현장 중심 경영 의지를 이어가고 있다. 그는 "더 낮은 자세로 직원 목소리에 한번 더 귀를 기울이는 최고경영자(CEO)가 되겠다"며 "현장에서 직접 현물을 보며 직원들의 생생한 이야기를 듣겠다"고 말했다. 이어 "직원들이 자기 일을 하면서 보람과 자부심을 느낄 수 있고 일을 통해 성장하며 가치를 창출할 수 있는 여건을 더 만들겠다"며 "직원들의 소중한 역량이 충분히 발휘될 수 있도록 자율성과 주도성이 중시되는 수평적인 조직문화를 더 조성하겠다"고 덧붙였다. 결국 대우조선해양이 새 인수자에게 매각된다고 해도 박 사장의 리더십은 안정적인 업무 인수인계로 이어지며 매각 이후 초대 사장으로 이어질 것으로 보인다.

관련기사

뉴스웨이 윤경현 기자

squashkh@naver.comnewsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글