아이돌 팬덤 플랫폼 ‘버블’ 운영사 디어유, 11월 코스닥 상장최대주주 SM·2대주주 JYP···‘팬심’ 넘어 메타버스 확장 도전설립 4년만에 올해 첫 흑전···5300억원 기업가치 인정받을까

디어유 측이 제시한 회사의 적정 기업가치는 최대 5280억원이다. 지배회사 SM엔터테인먼트 시가총액이 약 1조8000억원임을 감안하면 3분의 1 수준을 적정 규모로 책정한 것이다. 전문가들은 신규 아티스트 영입 및 메타버스 사업 등 회사의 신규 사업 성패가 상장 후 주가 흐름을 결정할 것으로 내다봤다.

◇매월 구독료만 54억원···‘버블’ 효과에 상반기 흑자전환=디어유는 오는 25~26일 기관투자자 대상 수요예측을 진행해 공모가를 확정하고 오는 11월 1~2일 일반청약을 진행한다. 총 공모 주식수는 330만주, 희망 공모가 밴드는 1만8000~2만4000원이다. 공모가 기준 시가총액은 3960억~5280억원이다. 대표 주관사는 한국투자증권이 맡았다.

디어유는 지난 2017년 SM엔터테인먼트 자회사인 에브리싱으로 출발했다. 이후 2019년 모바일 서비스 플랫폼 운영사 브라이니클과 합병한 뒤 2020년 사명을 디어유로 변경하고 본격적인 엔터테인먼트 플랫폼 사업에 진출했다.

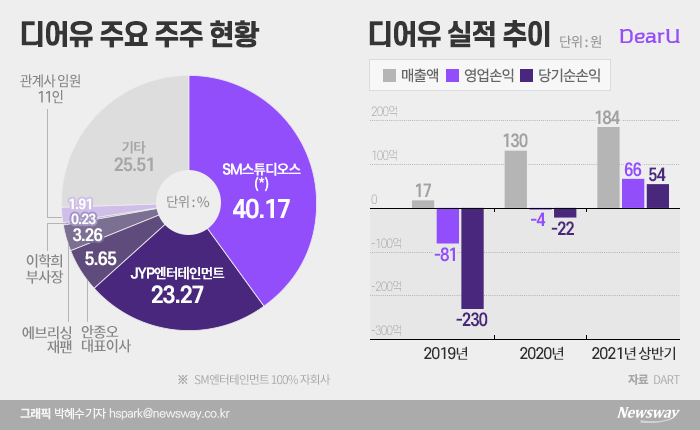

최대주주는 SM엔터테인먼트 자회사인 SM스튜디오스다. SM스튜디오스는 올해 5월 SM엔터 자회사 SM C&C, 키이스트, SM라이프디자인그룹, 미스틱스토리 등을 물적분할해 만든 신설법인이다. 올해 6월엔 JYP엔터테인먼트가 SM스튜디오스가 보유한 구주 지분 23.27%을 214억원에 인수하며서 2대 주주로 합류했다.

주력 사업은 팬덤 플랫폼 버블이다. 월 4500원의 구독료를 내면 ‘최애’ 아이돌과 프라이빗 채팅이 가능한 서비스로 누적 이용자 수만 120만명에 이른다. 이용자 비중은 해외 70%, 여성 97%, 29세 이하 86%로 글로벌 10·20대 여성이 주 고객층이다. 충성도 높은 팬덤 마케팅이 주효하며 매월 구독료로만 54억원 이상을 벌어들이고 있다.

버블의 성공으로 디어유 실적은 올해 상반기 처음으로 흑자전환에 성공했다. 디어유는 2019년 230억원, 지난해 22억원의 적자를 냈지만 버블 출시 이후인 올해 상반기 누적 순이익 54억원을 달성했다. 같은 기간 영업이익도 –81억원, -4억원에서 66억원으로 탈바꿈했다. 상반기 기준 영업이익률은 35.9%에 달한다.

다만 하이브가 운영 중인 경쟁 서비스 ‘위버스(Weverse)’ 대비 매출 규모는 아직까지 초라한 수준이다. 위버스의 지난해 매출은 2191억원으로 디어유(130억원)의 20배에 달한다. 위버스는 올초 네이버가 4119억원대 지분투자를 단행하면서 기존 네이버가 서비스하던 ‘V LIVE’도 흡수했다. 시장에서 평가하는 위버스 플랫폼의 기업가치는 최대 8조원대에 이른다.

플랫폼 시장 내 경쟁 심화도 우려 요인이다. 디어유와 위버스 외에도 엔씨소프트 역시 ‘유니버스’를 통해 아티스트 참여형 팬덤 플랫폼을 운영 중이다. 디어유는 SM과 JYP, 위버스는 하이브 등 모회사의 소속 아티스트가 지식재산권(IP)이 되는만큼 추가 IP를 무한 확장할 수 없다는 점은 시장 내 경쟁력 약화의 요인이 될 수 있다.

회사 역시 이같은 약점을 부정하지 않고 있다. 디어유 측은 “엔터테인먼트 플랫폼 및 콘텐츠 시장 내 경쟁은 지속적으로 심화될 전망”이라며 “향후 원천 IP가 충분한 팬덤을 지속적으로 유지하지 못하거나, 견고한 시장 지위를 확보하지 못할 경우 외형 성장 둔화 및 수익성 하락의 가능성이 있다”고 설명했다.

◇“팬덤, 한계도 명확···메타버스 등 신규 사업 확장 주목”=증권가에선 디어유의 공모가 및 밸류에이션 수준은 적정하다고 평가하고 있다. 경쟁사인 위버스 대비 매출 수준은 아직 낮지만, 팬덤 비즈니스에 힘입어 실적이 매분기 크게 개선되고 있기 때문이다. 고정비가 낮은 대신 꾸준한 유입을 기대할 수 있는 유료 구독 모델 역시 잠재성이 있다는 분석이다.

DB금융투자에 따르면 디어유의 2021년 연환산 순이익에 국내 주요 엔터테인먼트(하이브, SM, 와이지엔터, JYP) 4개사의 평균 PER(주가수익비율) 47배를 적용한 기업가치는 5260억원 수준이다. 경쟁사인 위버스컴퍼니의 올해 예상 매출 대비 PSR(주가매출비율) 13배를 적용한 기업가치는 4090억원 수준으로 디어유가 제시한 적정기업가치와 유사하다.

황현준 DB금융투자 연구원은 “아이돌 콘텐츠는 IP로서의 가치가 높은 대신 단점도 있다. 인적자원에 기반한 콘텐츠이기 때문에 안정성 측면에서 불리하다”며 “신규 사업은 디어유의 중장기 성장성에 주요하게 작용할 것으로 보이기에 신규 사업의 안착이 2022년 주요 관전 포인트가 될 것”이라고 분석했다.

실제 디어유는 상장 자금의 대부분을 ▲신규 아티스트 및 스포츠스타 영입 ▲메타버스 공간 구축 ▲디지털 스토어 도입 ▲라이브 기능 추가 등 플랫폼 고도화를 통한 신규 사업에 활용할 계획이다. 특히 상장 후 인력 충원에 3년간 120억원 가량을 투자할 계획을 밝히며 대규모 채용을 예고하기도 했다.

이효진 메리츠증권 연구워은 “버블 론칭 초반은 SM 아티스트만이 입점해있었으나 2020년 12월부터 JYP아티스트도 입점해 올해 상반기 높은 성장을 기록했다”며 “매출 증가에 따른 비용은 아티스트 배분료로 한정돼 있기 때문에 추가 입점이 없다면 팬덤 성장에 플랫폼의 성장이 달려 있다. 신규 서비스 안착이 빠르게 진행된다면 이익의 퀀텀 점프를 노릴 수 있다”고 분석했다.

관련기사

뉴스웨이 허지은 기자

hur@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글