엿새만에 34.30% 하락···1분기 실적 부진 영향증권사 줄줄이 목표주가 하향···이베스트 34.29% 내려카페24 “외형성장 꾸준히 이뤄져···성장성 지켜봐야”

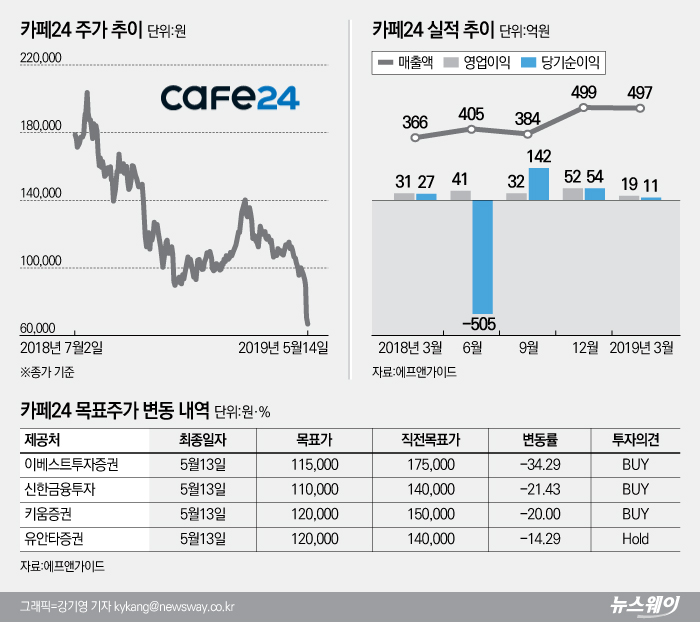

13일 21.66% 급락한 카페24는 14일 오후 2시30분 현재 전일대비 8.24% 하락한 6만5700원에 거래되며 6거래일 연속 하락세를 이어가고 있다. 전일 7만3600원에 52주 신저가를 기록한데 이어 이날 하락세가 지속되며 6만4900원으로 52주 신저가를 다시 썼다.

카페24 주가는 52주 신고가인 작년 7월 16일 20만4600원 대비 67.89% 하락한 수치다. 같은 기간 시가총액은 1조8254억원에서 6215억원으로 1조2000억원가량이 증발했다.

1분기 시장 눈높이를 충족시키지 못한 실적 발표에 증권사들이 목표주가를 대폭 조정하며 주가도 조정을 받는 것으로 분석된다.

카페24는 지난 10일 1분기 연결기준 영업이익이 19억원으로 전년동기대비 37.5% 감소한 것으로 잠정 집계됐다고 공시했다. 이는 시장 컨센서스 55억원을 크게 하회한 수치다. 매출액은 497억원으로 35.9% 늘었으나 당기순이익은 약 11억원으로 58.9% 감소했다

1분기 국내 GMV는(총 상품 판매량)은 전년동기대비 15.3% 성장한 2조742억원을 기록해 대체로 양호했으며 지난 4분기에 이어 2조원대 거래액을 유지했다.

그럼에도 불구하고 영업이익이 부진했던 것은 글로벌 확대 등 중점 추진 사업 관련 투자 지속으로 인건비가 증가하고 실적에 새롭게 가세한 핌즈와 필웨이 인수에 따른 일회성 비용이 12억2000억원 발생했기 때문이다.

또한 일본관련 투자 집행, 인력 충원으로 인건비 증가, 인프라 고도화를 위한 투자로 판관비가 전년동기대비 30% 증가하며 이익률 훼손으로 이어졌다.

이진협 유안타증권 연구원은 “실적에 새롭게 가세한 핌즈와 필웨이가 기존과 인라인한 실적을 기록했다는 점을 가정하고 인수 관련 비용이 모두 없다고 가정할 경우, 본업에서 창출된 영업이익은 전년동기대비 약 74% 줄어든 8억원 수준으로 추정된다”고 설명했다.

금융투자업계에서는 카페24가 지난 4분기에 이어 올해 1분기도 시장컨센서스대비 낮은 실적을 발표하자 줄줄이 목표주가 하향에 나섰다.

이베스트투자증권은 기존 목표주가 17만5000원에서 11만5000원으로 34.29%나 내려 잡았으며 신한금융투자도 기존 14만원에서 11만원으로 목표주가를 낮췄다. 키움증권과 유안타증권도 각각 20%, 14.29% 목표주가를 하향 조정했다.

서혜원 키움증권 연구원은 “이번 실적에서 아쉬운 부분은 국내 온라인쇼핑 1분기 거래액이 3조1000억원을 기록, 21% 성장률을 기록했지만 동사의 GMV 성장률은 15% 수준으로 시장 성장률을 하회했다”고 지적했다.

김규리 신한금융투자 연구원도 “전분기부터 나타난 인건비 상승으로 기존 투자포인트였던 영업 레버리지 효과가 둔화됐다”며 “전년 대비 영업이익률 개선 폭은 작년 3분기 3.8%P에서 4분기 1.8%P로 둔화 흐름을 보이다 올해 1분기 -4.7%P를 기록했다”고 강조했다.

카페24가 베트남과 동남아 등 신규 진출을 추진 중인만큼 당분간 비용부담이 지속될 수 밖에 없다는 지적도 제기됐다.

이진협 연구원은 “투자가 지속되는 동안은 보수적인 접근이 필요하다”며 “단 본업의 성장률이 둔화되는 상황에서 신규 사업이 절실한 만큼 투자회수기에 진입할 경우 다시 영업 레버리지가 극대화될 수 있다”고 밝혔다.

반면 이커머스 산업 내 사업영역이 다각화되고 있는 점은 긍정적이다.

서 연구원은 “유효 계정수 16만개를 대상으로 사업영역이 다각화되고 있다는 점을 바탕으로 외형 성장은 무리없이 지속될 것으로 예상된다”며 “물류 자회사 패스트박스는 핌즈와 시너지효과가 확인되고 있고, 제이씨어패럴을 통한 견조한 상품 매출 성장세가 예상된다”고 밝혔다.

이어 “단 비용증가에 따른 단기적인 실적 악화는 불가피하다는 판단이며 기대하는 영업레버리지 효과는 내년부터 발생할 가능성이 높다”고 말했다.

카페24 측은 투자가 진행되는 만큼 영업이익이 부진했으나 외형성장이 지속되고 있는 만큼 회사 성장성에는 변화가 없다고 강조했다.

카페24 관계자는 “매출 자체는 전년 1분기 대비 성장을 유지했다”며 “기업 인수와 작년 10월 일본시장에 진출하면서 전문 인력 채용으로 영업이익이 줄었는데 ‘테슬라 상장’으로 상장한 만큼 향후 성장성에 집중해 판단해줬으면 좋겠다”고 밝혔다.

이어 “일본 등 글로벌 진출을 하는 과정에서 일정부분 투자는 필수”라며 “카페24 플랫폼 안에 있는 고객사들의 성장이 매출성장으로 이어지는 만큼 글로벌 진출 후 실적 발생까지는 일정 기간이 소요되겠으나 장기적으로 거래가 활성화되면 매출액 볼륨이 크게 늘어나는 구조”라고 강조했다.

관련기사

뉴스웨이 이지숙 기자

jisuk618@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글