브랜드 계약 만료로 내년 사명 변경동양·ABL생명 매각설도 흥행 변수

총자산 합계 50조원에 육박하는 중국 안방보험의 자회사 동양생명과 ABL생명이 매각설에 휘말리면서 사실상 적수가 없던 시장에 경쟁자까지 등장해 매각 전선에 먹구름이 끼었다.

9일 보험업계에 따르면 ING생명은 내년 사명을 오렌지생명, 오렌지라이프생명, 일라이온(Ilion)생명 중 1개로 변경할 예정이다.

이는 지난 2014년 12월 사모펀드(PEF) 운용사 MBK파트너스에 매각되면서 옛 모회사 네덜란드 ING그룹과 5년간 체결한 브랜드 사용 계약이 올해 12월 만료되는 데 따른 것이다.

ING생명은 특허청에 3개 상표에 대한 상표권을 출원해 등록을 마친 상태다.

당초 주요 은행계 금융지주사들의 러브콜 속에 급물살을 타는 듯 했던 매각 작업이 지연되면서 ING생명 매각 시기는 사명 변경 이후가 될 가능성이 높아졌다.

신한금융지주, KB금융지주가 인수에 높은 관심을 높은 관심을 보였으나 가격 등에 대한 내·외부 의견 차를 좁히지 못했다. 특히 단독 실사를 진행한 것으로 알려진 신한금융의 경우 배타적 협상 기간이 지난달 말 종료됐다. 뒤늦게 눈독을 들이기 시작한 하나금융지주 역시 기회를 노리고 있을 뿐 구체적인 움직임을 보이지 않고 있다.

ING생명이 사명 변경 이후 매각될 경우 브랜드 인지도 하락이 매각 가격 하락으로 이어질 가능성이 있다. ING생명은 지난 1987년 조지아생명 한국지사로 설립돼 1999년부터 20년간 현재의 사명을 사용해왔다.

현재까지 인수 후보로 거론된 금융지주사들은 이미 생명보험사를 자회사를 두고 있어 사명 변경이 인수 여부에 영향을 미칠 가능성이 낮다. ING생명을 인수할 경우 기존 자회사와 합병하게 되고, 사명은 기존 자회사의 사명을 사용할 가능성이 높기 때문이다.

그러나 이들 금융지주사들과의 협상이 최종 결렬되거나 현재 생명보험사를 보유하지 않은 다른 인수 후보와 협상을 진행할 경우 인수 매력이 현재에 비해 떨어질 수 있다.

중국 안방보험이 대주주인 동양생명과 ABL생명의 매각 여부도 ING생명 인수 열기에 찬물을 끼얹을 수 있는 변수다.

안방보험은 2015년 6월 동양생명을 인수해 한국 보험시장에 진출했으며 2016년 12월 ABL생명(옛 알리안츠생명)을 추가로 인수했다. 안방생명과 안방그룹홀딩스를 통해 동양생명 지분 75.3%, 안방그룹홀딩스를 통해 ABL생명 지분 100%를 보유 중이다.

현지 보험업법 위반으로 경영관리 조치를 받은 안방보험은 현재 중국 정부가 위탁 경영하고 있다. 중국 보험감독관리위원회는 앞선 2월부터 내년 2월까지 1년간 위탁경영팀을 통해 안방보험을 경영하기로 했다.

위탁경영 소식이 전해진 직후 불거진 한국 자회사 매각설은 최근 매각주관사 선정설로 구체화 됐다.

동양생명 이날 매각설에 대한 한국거래소의 조회공시 요구에 “최대주주에 확인한 결과, 중국 정부의 위탁경영 계획상 최대주주의 모든 해외 자산에 대한 분석 및 평가를 진행 중이나 아직 구체적으로 확정된 사항은 없다”고 답변했다.

동양생명과 ABL생명이 실제 패키지로 매각시장에 나올 경우 총자산 50조원에 달하는 업계 5위사 하나를 통째로 인수하는 효과가 있다. 지난해 말 기준 동양생명과 ABL생명의 총자산은 각각 30조2737억원, 18조5955억원으로 총 48조8692억원이다.

이는 삼성생명(258조3879억원), 한화생명(110조3131억원), 교보생명(97조7919억원), NH농협생명(63조7030억원) 다음으로 큰 규모다.

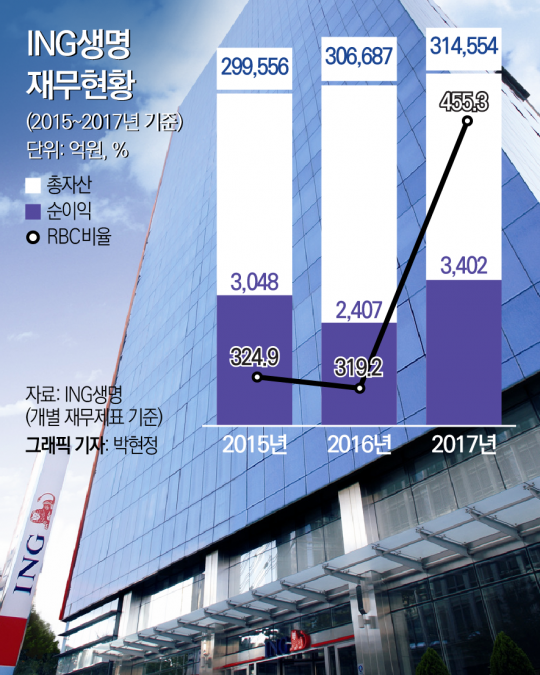

현재 생보사 M&A 시장에서 사실상 적수가 없는 ING생명의 총자산은 31조4554억원으로 덩치에서 밀린다.

ING생명 유력 인수 후보인 3개 금융지주사 자회사의 총자산은 신한생명(29조7254억원), KB생명(9조1257억원), 하나생명(4조3582억원) 순으로 많다.

예를 들어 신한생명과 동양·ABL생명이 합병하면 총자산은 78조5946억원으로, 농협생명을 누르고 업계 4위사로 올라서게 된다. 하지만 신한생명과 ING생명이 살림을 합치면 총자산은 61조1808억원으로, 여전히 농협생명의 총자산을 밑돈다.

다만, 오는 2021년 보험 국제회계기준(IFRS17) 도입을 앞두고 재무건전성의 중요성이 높아지고 있다는 점은 ING생명에게 유리하다.

ING생명의 지난해 말 위험기준 지급여력(RBC)비율은 455.3%로 업계 최고 수준이다. 동양생명과 ABL생명의 RBC비율은 각각 211.2%, 249.1% 수준이다.

RBC비율은 보험계약자가 일시에 보험금을 요청했을 때 보험사가 보험금을 지급할 수 있는 능력을 수치화한 자본적정성 지표다. 모든 보험사의 RBC비율은 반드시 100% 이상을 유지해야 하며, 금융당국의 권고치는 150% 이상이다.

동양생명과 ABL생명의 경우 안방보험에 매각된 이후 고위험 저축성보험을 공격적으로 팔아 인수 가격 이외에 추가로 충당금을 쌓아야 한다는 부담도 있다. IFRS17이 시행되면 저축성보험은 매출로 인정되지 않고 부채로 인식되기 때문에 재무건전성 악화가 불가피하다.

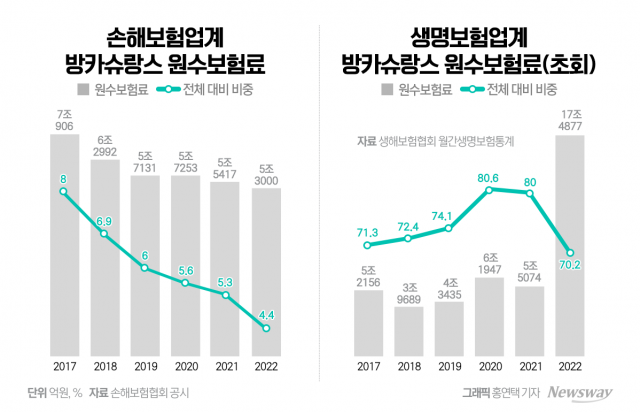

ABL생명은 2016년 1~10월 400만원에 불과했던 방카슈랑스채널 초회보험료가 지난해 동기 9111억원으로 급증했다. 방카슈랑스는 은행을 통해 보험상품을 판매하는 것으로, 주로 저축성보험 판매 창구 역할을 한다.

동양생명의 방카슈랑스채널 초회보험료는 2015년 1~10월 664억원에서 2016년 동기 2조1108억원으로 30배 이상 증가한 바 있다.

뉴스웨이 장기영 기자

jky@newsway.co.kr

<저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지>

댓글